家族信託について考える | 大阪市の創業支援ならコンフロント税理士法人(大阪市北区)(旧衣笠・いまい合同税理士事務所)

今回は家族信託(民事信託)について理解する回にします。家族信託は、直接相続税を減らすためのスキーム物ではありません。一番大きなメリットは「認知症対策」になります。また、相続でのトラブル防止や結果として相続税対策に繋がる可能性もあります。相続対策の1つとして注目され出してからかなり経過しますが、思ったより普及が進んでいないように感じます。高齢化、認知症が益々クローズアップされている現代においては、検討する余地は大いにあります。健康寿命と平均寿命を埋める制度になります。基本的なことは押さえておくべきでしょう。

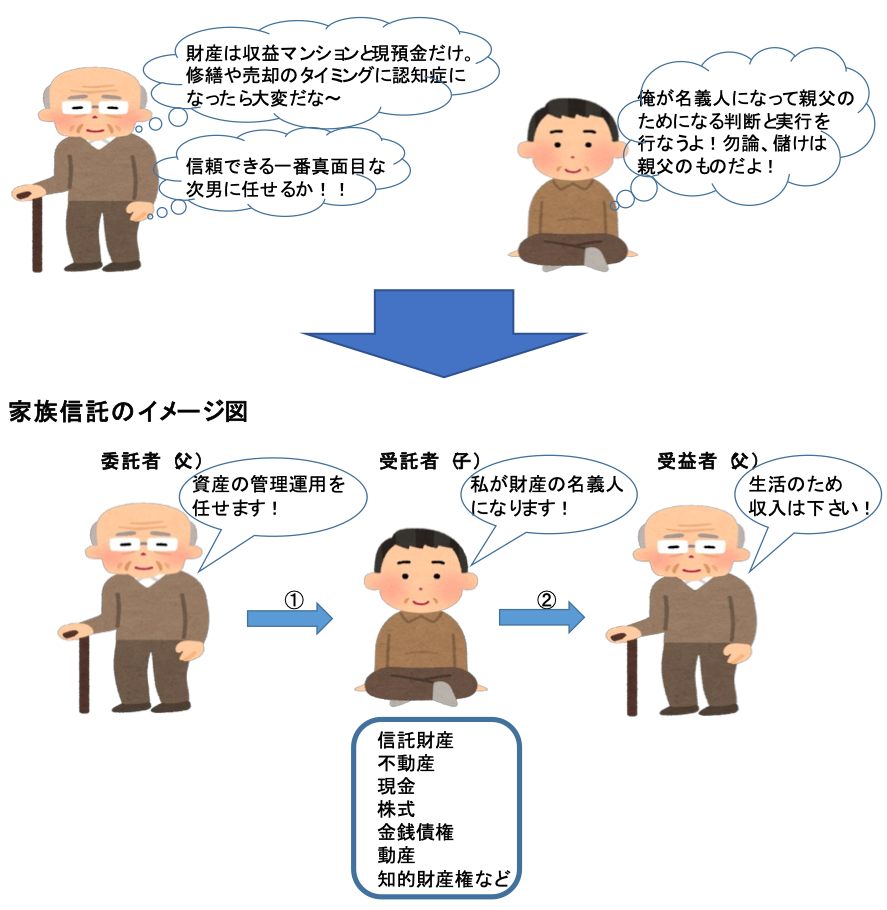

1、家族信託とは・・・

親(委託者)の財産を、信頼できる子ども(受託者)に託して、親(受益者)のために管理(場合によっては売却)してもらう手続です。まさしくその名の通り家族を信じて託すということです。下記、イメージ図になります。図の①で、信託契約の締結を行い、財産名義の変更が行われます。②は、信託財産から発生する家賃収入や売却収入(受益権)の移行になります。

2、課税の上の取扱い

(1)家族信託契約締結時

委託者=受益者とすることで、贈与税は課税されません。ただし、受益者を委託者以外の者(例えば配偶者など)にした場合は、贈与税が課税されます。

(2)家族信託運用時

家賃収益等については、受益者は所得税等の申告が必要です。つまり家族信託締結前と同様の申告が必要になります。注意点として、信託財産から生ずる所得は他の所得と損益通算が出来ないなどのデメリットがあります。

(3)受益権相続時(委託者死亡時)

信託契約は終了します。現物資産を相続する場合と同じになります。ただし、信託財産に帰属する債務があるときは、債務控除の一部制約があるため注意が必要です。

3、家族信託の主なメリット・デメリット(成年後見人制度、遺言書との比較も含め)

(1)メリット(長所)

①遺言書の効力は亡くなった時ですが、家族信託の効力は生前から発揮されます。

②成年後見人制度では、資産活用や相続税対策は禁止されていますが、家族信託では可能です。

③所有権移転登記はされますが、不動産取得税はかかりません。

④遺言書での指定は次の相続人だけですが、家族信託では何代にも渡って受益者の指定が可能です。

⑤成年後見人制度と比較し、一般的に費用は少なくて済みます。

⑥受託者が不動産の建築や売却を行うことで、結果として相続税の節税に繋がることもあります。

⑦分割できない相続財産の処分についてスムーズに行うことができます。

(2)デメリット(短所)

①成年後見人制度は、裁判所が関与しますが、家族信託は関与しないため受託者の使い込みもあり得ます。

②委託者が既に認知症等で判断能力が低下している場合は家族信託を組めません。

③税務申告の手間が増えます。(提出書類の増加)

④長期に渡り、当事者は拘束されます。

⑤判断能力がある健康な時に財産の管理を任せるという抵抗感はあるかもしれません。

⑥受託者に権限が集中することでトラブルが発生するかもしれません。